Calculez votre impôt à payer en 2018

Vous pouvez calculer votre impôt directement sur un simulateur. D’autre part, si vous effectuez de longs trajets pour vous rendre sur votre lieu de travail, l’option pour les frais réels peut être intéressante. Voici quelques éléments pour faire le choix.

Vous pouvez utiliser le site des impôts pour faire une simulation de votre impôt à payer en 2018 sur vos revenus 2017 : www.impots.gouv.fr/portail/simulateurs.

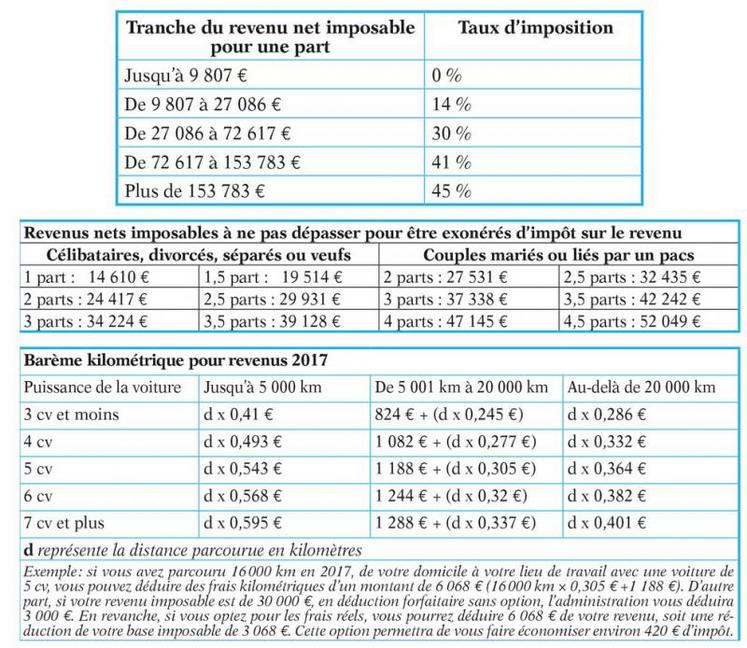

Pour ne pas être imposable en 2018, une personne seule avec une part de quotient familial ne doit pas avoir un revenu net imposable qui dépasse les 14 610 €, ce qui équivaut à un salaire net de 16 233 € annuel. Ce seuil passe à 27 531 € pour un couple marié ou pacsé soumis à imposition commune avec deux parts de quotient familial, ce qui équivaut à un salaire annuel global de 30 590 €.

Ce revenu maximum, pour ne pas payer l’impôt sur le revenu, change en fonction du nombre de personnes composant le foyer fiscal.

Déduction forfaitaire ou frais réels

Pour tenir compte essentiellement des frais de déplacements «domicile-travail» que vous supportez pour votre activité salariée, l’administration applique d’office une déduction forfaitaire de 10 % sur votre salaire imposable. Vous pouvez toutefois y renoncer pour déduire vos frais réellement supportés. Cette option, libre chaque année, se fait dans la déclaration de revenus, à laquelle il faut joindre un état détaillé des frais. Quel que soit le mode de transport (voiture, moto…), vous pouvez tenir compte des dépenses réelles : entretien et dépréciation du véhicule dans l’année, assurance, stationnement, carburant, etc. Mais il semble plus simple d’utiliser le barème kilométrique de l’administration fiscale (voir tableau), en multipliant le nombre de kilomètres parcourus chaque jour par le nombre de jours travaillés. A cela, vous pouvez rajouter les intérêts du crédit de la voiture, les frais de péage et les dépenses de stationnement. Les contraventions ne sont pas déductibles. Autre particularité de la déduction des frais réels : si le trajet domicile-travail dépasse 40 km, vous ne pouvez déduire que les quarante premiers kilomètres, sauf si vous avez une raison valable de votre éloignement, liée notamment à l’emploi occupé ou par des circonstances autres que des convenances personnelles. Exemples : votre conjoint est agriculteur, assister un proche à proximité de votre domicile, le prix des logements est hors de proportion avec vos revenus, problèmes de scolarisation des enfants, etc. De même, l’administration tolère, pendant trois années, le dépassement des 40 km si vous avez été licencié et que vous avez retrouvé un emploi éloigné. N’oubliez pas d’indiquer le motif dans votre déclaration. La déduction est limitée à un seul aller-retour quotidien, sauf cas particulier, comme un problème de santé ou dans l’impossibilité de se restaurer à proximité du travail. Lorsque le montant des frais réels déductibles dépasse la rémunération, le déficit correspondant peut être imputé sur le revenu global.

Autres frais déductibles

En ce qui concerne les frais de repas, si vous avez accès à un restaurant d’entreprise, vous pourrez déduire la différence entre 4,75 € et le prix payé à la cantine, même si vous déjeunez ailleurs. Dans le cas où vous n’avez pas de cantine ou que vos horaires sont décalés, vous pourrez déduire la différence entre le prix de vos repas sur justificatifs et la somme de 4,75 €. Si vous disposez de titres-restaurants, vous devez ajouter le montant de la participation financière de l’employeur. Si elle est de 6 €, par exemple, vous déduirez la différence entre le prix de vos repas et 10,75 € (4,75 € + 6 €).

Pour les frais de vêtements, de formation, de déménagement, la déduction (achat et entretien) n’est possible que pour des uniformes ou des tenues vestimentaires spécifiques à un métier. Si vous avez dû déménager pour trouver un nouvel emploi, vos frais de déménagement sont déductibles. Même principe pour un salarié muté dans l’intérêt du service ou par avancement. Les dépenses de formation sont déductibles, aussi bien pour les salariés en activité que pour les demandeurs d’emploi inscrits en vue d’une amélioration de leur situation professionnelle ou de la recherche d’un poste. Les frais de documentation sont déductibles également.

Si vous utilisez une partie de votre logement à des fins professionnelles, vous pouvez déduire une partie des dépenses pour votre logement : électricité, chauffage, impôts locaux, assurance, charges de copropriété, travaux d’amélioration ou d’entretien, loyer ou remboursement des intérêts d’emprunt, etc. Le pourcentage de ces dépenses correspond à la surface occupée par votre activité professionnelle par rapport à la surface totale du bien. En pratique, il est admis que la partie d’un logement affectée à l’exercice d’une profession est égale à une pièce si l’appartement ou la maison en compte plus d’une, et la moitié au maximum de la surface, s’il s’agit d’un studio.

Pour tout ce qui est des frais de matériel informatique, cela concerne les achats de papier, les frais de cartouche d’imprimante, etc. Si vous avez acheté votre matériel informatique personnellement et que vous n’avez pas la possibilité de vous servir de celui de votre employeur, vous pouvez déduire une dépréciation. Celle-ci est déductible, à concurrence de son utilisation professionnelle en l’amortissant sur trois ans. En revanche, pour les logiciels, la déduction de l’achat est autorisée intégralement, à la condition qu’ils soient exclusivement professionnels, et à concurrence de son utilisation. Si votre employeur vous paye une indemnité pour couvrir des dépenses professionnelles, elle est imposable si vous optez pour les frais réels. Par exemple, un ordinateur acquis 1 500 €, le 1er janvier 2017, pour un usage mi-professionnel, mi-privé, peut faire l’objet d’un amortissement sur trois ans.

Le montant déductible sera de 1 500 € x 33 33 % = 500 €.

Donc, vous pourrez déduire la fraction correspondante à l’usage professionnel : 500 x 50 % = 250 €.

Les frais de double résidence sont déductibles, à condition que cette situation soit justifiée et qu’elle résulte d’une nécessité de résider pour des raisons professionnelles dans un lieu distinct de votre domicile habituel, comme le travail de votre conjoint, par exemple.

Vous devez être en mesure de justifier toutes les dépenses. C’est pourquoi, il faut garder toutes les factures, quittances, attestation de l’employeur, carte grise, péages,… Au moins pendant trois ans, afin de répondre aux demandes éventuelles de l’administration.